2. 稳定币是什么意思?为何能成为加密市场基石

稳定币的定义与意义阐释

稳定币(Stablecoin)是一类在加密领域具有相对稳定价值特征的数字资产,通常通过两种方式实现与法定货币或其他价值资产的挂钩:中心化储备模式和算法自动平衡模式。在中心化储备模式下,发行方通常承诺每一枚稳定币都由等值的法币(如美元)或实物资产(如黄金、债券)作为担保。例如,USDT(由Tether发行)和USDC(由Circle和Coinbase联合发行)都主打由美元储备支撑,理论上能做到1:1兑换。 算法稳定币则通过智能合约和市场机制来维持价格稳定,不依赖中心化实体控制。例如,Basis Cash 和 Ampleforth 并不持有中心化储备,而是通过算法调整币的供给量,当价格偏离目标时,自动增发或回收以维稳。两种机制各有优劣:中心化储备机制更直观、执行更稳定;算法机制则更去中心化且无需信任发行机构,但容易在极端市场波动中失稳。 在加密市场中,稳定币最大的意义在于它们提供了一个“价值载体”和“交易媒介”,规避了比特币、以太坊等主流数字货币价格剧烈波动的风险。在高波动时期,用户、交易者或平台可迅速将资产转换为稳定币,锁定价值,而无需退出加密生态。这种快速的、链上的价值转换能力正是稳定币成为波动市场中的关键组件的根本原因。 此外,稳定币还在提升市场效率上起着重要作用。与传统银行体系相比,加密网络的稳定币转账速度更快、成本更低,尤其适用于全球范围内的微支付与即时结算,为数字经济提供了一个便捷的金融基础设施。

市场地位:USDT 与 USDC 的主导优势

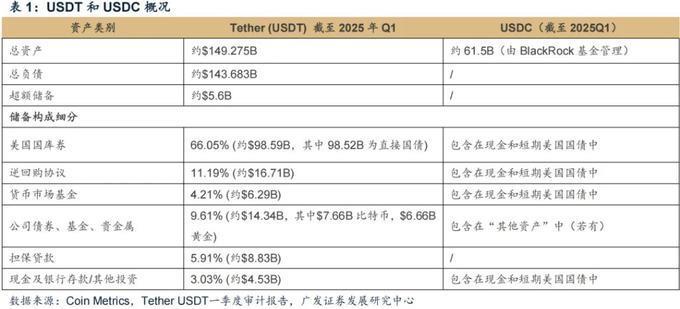

在加密市场的生态中,稳定币已成为流动性引擎,特别是USDT和USDC这类主流中心化储备为基础的稳定币。根据行业估算,这类币的日交易量常年处于数百亿至千亿美元级别,仅USDT的交易量就曾超越800亿美元大关。这一高频交易体量意味着它们不仅是交易者的首选结算媒介,还推动了市场报价机制、套利交易、衍生品定价等关键功能。 USDT(Tether)依托早期市场布局、广泛交易对,以及与全球主流交易所紧密合作,成为了名副其实的“流动性王者”。USDC则以更强的合规背景、更透明的储备结构吸引了大量机构用户和监管监管背景强的平台,例如Coinbase用USDC作为其主要美元锚定资产。 稳定币的市场地位不仅体现在交易量上,更体现在它作为“价值避风港”和“资金快速路径”的功能。无论是在币价暴跌时的快速撤离资产,还是在链上资产结算、借贷、保险等多种DeFi应用中,稳定币都是最常用的工具。它们的普及不只是一种现象,也正塑造着整个加密市场的结构和交易模式,让数字资产形成从加密币种、稳定币到传统资产间的流畅转换。

连接桥梁:中心化交易所与 DeFi 的纽带角色

稳定币的重要价值之一在于它们扮演着中心化交易所(CEX)与去中心化金融(DeFi)生态之间的桥梁角色。在中心化交易所中,资金入市或出市时,往往以稳定币作为中间介质实现即时结算。交易者在买入比特币后可迅速卖出为USDT以规避风险,或利用USDC进行合规提款。 同时,在DeFi中,稳定币承担核心角色。用户可以将USDC、USDT或DAI存入借贷协议(如Compound、Aave),进行收益耕作(yield farming)或抵押借贷操作;也可通过稳定币加入去中心化交易所(如Uniswap、Curve),参与流动性池赚取交易手续费和激励。稳定币提供了DeFi协议之间统一的价值计量工具,大大降低了风险和摩擦成本。 此外,在跨链与跨境流转的场景中,稳定币也极具优势。通过桥接协议(Bridge)将USDC或USDT从以太坊转移至BSC、Polygon、Solana等链,可以实现跨链操作,支持用户更灵活地在不同生态中转移资金,参与多样化项目或工具。这种流动性和便捷性是传统金融体系难以实现的。

基础设施意义:稳定币走进日常消费与支付

稳定币的使用正从交易场景走向日常消费与商业支付,提升其作为“基础设施”的实际应用价值。2025年初,Visa 和多家拉美金融机构启动试点项目,让用户可以直接用稳定币进行商户消费。通过与卡品牌和钱包提供商合作,消费者可以在线下商户刷卡时支付USDC或USDT,系统后台自动完成法币兑换,商户则无需改动原有系统。这种应用将稳定币的使用场景从“只是创富或投资的工具”扩展到“日常生活中的支付手段”。 在美国,国会正在推进《GENIUS法案》(Global Enhanced National Interoperable US Stablecoin Act),旨在为合规发行稳定币提供明确法律框架,允许经过监管许可的机构发行与美元挂钩的稳定币,并可用于零售支付、工资结算等用途。这将使稳定币与传统电子支付工具(如ACH、SWIFT等)形成竞争关系,构建一种更具效率和可编程性的支付网络。 此外,一些电子钱包、支付平台也开始集成稳定币充值功能。例如,一些跨境电商、自由职业平台允许用户以USDC收取报酬,即时兑换为当地法币,流程简单快捷,费用更低。这种趋势说明稳定币正从“加密社圈子”走向社会主流支付基础设施。用户关注点:储备结构、审计透明及跨链安全

随着稳定币规模增长与应用拓展,用户对于其背后储备资产结构、审计透明度、安全机制等关注也日益增加。USDT时常面对的批评是其储备中包含大量商业票据、货币市场工具,且披露频次有限;相比之下,USDC透明度更高,每月发布由普华永道审计的储备报告,并且以美元现金为主储备。然而,即便USDC也因持有短期国债而非全部美元现金,也不得不面对稳定性争议。 算法稳定币如DAI的储备是一篮子加密资产(如ETH、WBTC)或LUSD的美元债券背书,它的合约逻辑和治理机制对普通用户而言较为复杂。若用户无法充分理解抵押机制、清算风险,多头或风险暴露会让他们对算法稳定币望而却步。 跨链机制同样是影响信任的重要因素。跨链桥容易遭受黑客攻击、智能合约漏洞等风险,导致用户跨链传输时存在失窃风险。此外,当CEX中的稳定币提现到链下账户或法币银行账户时,如果平台出现流动性问题或提现冻结,也会影响用户对稳定币的信心。因此,用户在使用稳定币时往往会关注多个平台是否具备监管许可、资金是否可即时赎回、合约是否经过安全审计,以及是否适用于其所在地区的合规政策。

总结:稳定币开启加密世界的新篇章

稳定币通过中心化储备或算法机制将数字资产与现实世界法定货币挂钩,提供了在高波动市场中对冲与流转的基础工具。USDT和USDC等主流稳定币凭借庞大的交易量和市场深度,成为加密生态的核心流动性来源。而在DeFi与CEX之间,它们更是连接资产流通与用户行为的桥梁。 在支付层面,稳定币正逐步从虚拟资产走向现实应用。Visa的拉美试点、美国的GENIUS法案,都在推动其成为现实世界的支付载体;同时,一些电商与自由职业平台也在实践USDC支付的试水。在这样的背景下,稳定币正向真正意义上的金融基础设施演进。 当然,稳定币发展并非没有挑战。用户需关注储备资产结构、透明度、跨链安全与合规性,以确保自身资产安全。未来,随着监管和技术的逐步完善,稳定币有望成为加密市场、数字经济乃至全球经济的新基石。 作为连接传统与未来、现实与虚拟的桥梁,它具备革新金融体系、推动跨境支付与普惠金融的潜力。稳定币的意义不仅在于“稳定”,更在于它开启了一个更快捷、高效、去中心化的金融新时代。-

\u7eb3\u65af\u8fbe\u514b\u5df2\u83b7\u5f97\u66f4\u5927\u88c1\u91cf\u6743\uff0c\u53ef\u62d2\u7edd\u5b58\u5728\u64cd\u7eb5\u98ce\u9669\u7684IPO\u7533\u8bf7

2025-12-13 01:09BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e\u8def\u900f\u793e\u62a5\u9053\uff0c\u7eb3\u65af\u8fbe\u514b\u4ea4\u6613\u6240\u5df2\u83b7\u5f97\u66f4\u5927\u88c1\u91cf\u6743\uff0c\u53ef\u62d2\u7edd\u5b58\u5728\u64cd\u7eb5\u98ce\u9669\u7684 IPO \u7533\u8bf7\u3002\u8fd9\u4e00\u65b0\u89c4\u7531\u7f8e\u56fd\u8bc1\u5238\u4ea4\u6613\u59d4\u5458\u4f1a\uff08SEC\uff09\u4e8e\u5468\u4e94\u7acb\u5373\u6279\u51c6\u751f\u6548\u3002 \u65b0\u89c4\u5219\u6388\u6743\u7eb3\u65af\u8fbe\u514b\u5728\u4ee5\u4e0b\u60c5\u51b5\u4e0b\u62d2\u7edd\u516c\u53f8\u4e0a\u5e02\uff1a\u516c\u53f8\u4e1a\u52a1\u6240\u5728\u5730\u4e0d\u914d\u5408\u7f8e\u56fd\u76d1\u7ba1\u673a\u6784\u5ba1\u67e5\uff1b\u627f\u9500\u5546\u3001\u7ecf\u7eaa\u5546\u3001\u5f8b\u5e08\u6216\u5ba1\u8ba1\u673a\u6784\u66fe\u53c2\u4e0e\u8fc7\u6709\u95ee\u9898\u7684\u4ea4\u6613\uff1b\u5bf9\u7ba1\u7406\u5c42\u6216\u4e3b\u8981\u80a1\u4e1c\u7684\u8bda\u4fe1\u5b58\u5728\u7591\u8651\u3002\u6b64\u4e3e\u65e8\u5728\u5e94\u5bf9\u8fd1\u5e74\u6765\u5927\u91cf\u5c0f\u578b IPO \u4e0a\u5e02\u540e\u4ef7\u683c\u66b4\u8dcc\u7684\u95ee\u9898\u3002\u8fc7\u53bb\u4e00\u5e74\uff0c\u7eb3\u65af\u8fbe\u514b\u4e00\u534a\u7684 IPO \u52df\u8d44\u989d\u4e0d\u8db3 1500 \u4e07\u7f8e\u5143\uff0c\u5176\u4e2d\u5927\u591a\u6570\u80a1\u4ef7\u5728\u4e00\u5e74\u5185\u4e0b\u8dcc\u8d85 35%\u3002 -

\u7532\u9aa8\u6587\u63a8\u8fdf\u6570\u636e\u4e2d\u5fc3\u5efa\u8bbe\uff0c\u4e0e\u82f1\u4f1f\u8fbe\u76d8\u4e2d\u540c\u65f6\u4e0b\u8dcc

2025-12-13 00:59BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u7532\u9aa8\u6587 (ORCL.N) \u4e3a OpenAI \u5efa\u8bbe\u7684\u6570\u636e\u4e2d\u5fc3\u4ece 2027 \u5e74\u63a8\u8fdf\u81f3 2028 \u5e74\uff0c\u5ef6\u8fdf\u4e3b\u8981\u5f52\u56e0\u4e8e\u52b3\u52a8\u529b\u548c\u6750\u6599\u77ed\u7f3a\u3002\u636e\u884c\u60c5\u6570\u636e\uff0c\u7532\u9aa8\u6587\u76d8\u4e2d\u8df3\u6c34\u4e0b\u8dcc 6%\uff0c\u82f1\u4f1f\u8fbe\u540c\u6b65\u8dcc\u8fd1 2%\u3002 -

USDC Treasury\u5728Solana\u94fe\u4e0a\u65b0\u589e\u94f8\u90208500\u4e07\u679aUSDC

2025-12-13 00:56BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e Whale Alert \u76d1\u6d4b\uff0c5 \u5206\u949f\u524d\uff0cUSDC Treasury \u5728 Solana \u94fe\u4e0a\u65b0\u589e\u94f8\u9020 8500 \u4e07\u679a USDC\u3002 -

\u300c\u9ebb\u5409\u300d\u589e\u52a020\u4e07\u7f8e\u5143\u4fdd\u8bc1\u91d1\u575a\u6301\u5f00\u591aETH\uff0c\u591a\u5355\u4ef7\u503c\u5347\u81f3950\u4e07\u7f8e\u

2025-12-13 00:53BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e \u76d1\u6d4b\uff0c\u300c\u9ebb\u5409\u5927\u54e5\u300d\u9ec4\u7acb\u6210\u5411 HyperLiquid \u518d\u6b21\u5b58\u5165 20 \u4e07\u7f8e\u5143\uff0c\u589e\u6301 25 \u500d\u4ee5\u592a\u574a\u591a\u5934\u5934\u5bf8\u81f3 950 \u4e07\u7f8e\u5143\uff0c\u5f00\u4ed3\u4ef7 3,212.48 \u7f8e\u5143\uff0c\u6e05\u7b97\u4ef7 3,022.71 \u7f8e\u5143\u3002 -

\u300c\u9ebb\u5409\u300d\u589e\u52a020\u4e07\u7f8e\u5143\u4fdd\u8bc1\u91d1\u575a\u6301\u5f00\u591aETH\uff0c\u591a\u5355\u4ef7\u503c\u5347\u81f3950\u4e07\u7f8e\u

2025-12-13 00:53BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e \u76d1\u6d4b\uff0c\u300c\u9ebb\u5409\u5927\u54e5\u300d\u9ec4\u7acb\u6210\u5411 HyperLiquid \u518d\u6b21\u5b58\u5165 20 \u4e07\u7f8e\u5143\uff0c\u589e\u6301 25 \u500d\u4ee5\u592a\u574a\u591a\u5934\u5934\u5bf8\u81f3 950 \u4e07\u7f8e\u5143\uff0c\u5f00\u4ed3\u4ef7 3,212.48 \u7f8e\u5143\uff0c\u6e05\u7b97\u4ef7 3,022.71 \u7f8e\u5143\u3002 -

\u300c\u9ebb\u5409\u300d\u589e\u52a020\u4e07\u7f8e\u5143\u4fdd\u8bc1\u91d1\u575a\u6301\u5f00\u591aETH\uff0c\u591a\u5355\u4ef7\u503c\u5347\u81f3950\u4e07\u7f8e\u

2025-12-13 00:53BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e \u76d1\u6d4b\uff0c\u300c\u9ebb\u5409\u5927\u54e5\u300d\u9ec4\u7acb\u6210\u5411 HyperLiquid \u518d\u6b21\u5b58\u5165 20 \u4e07\u7f8e\u5143\uff0c\u589e\u6301 25 \u500d\u4ee5\u592a\u574a\u591a\u5934\u5934\u5bf8\u81f3 950 \u4e07\u7f8e\u5143\uff0c\u5f00\u4ed3\u4ef7 3,212.48 \u7f8e\u5143\uff0c\u6e05\u7b97\u4ef7 3,022.71 \u7f8e\u5143\u3002 -

\u300c\u9ebb\u5409\u300d\u589e\u52a020\u4e07\u7f8e\u5143\u4fdd\u8bc1\u91d1\u575a\u6301\u5f00\u591aETH\uff0c\u591a\u5355\u4ef7\u503c\u5347\u81f3950\u4e07\u7f8e\u

2025-12-13 00:53BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e \u76d1\u6d4b\uff0c\u300c\u9ebb\u5409\u5927\u54e5\u300d\u9ec4\u7acb\u6210\u5411 HyperLiquid \u518d\u6b21\u5b58\u5165 20 \u4e07\u7f8e\u5143\uff0c\u589e\u6301 25 \u500d\u4ee5\u592a\u574a\u591a\u5934\u5934\u5bf8\u81f3 950 \u4e07\u7f8e\u5143\uff0c\u5f00\u4ed3\u4ef7 3,212.48 \u7f8e\u5143\uff0c\u6e05\u7b97\u4ef7 3,022.71 \u7f8e\u5143\u3002 -

\u300c\u9ebb\u5409\u300d\u589e\u52a020\u4e07\u7f8e\u5143\u4fdd\u8bc1\u91d1\u575a\u6301\u5f00\u591aETH\uff0c\u591a\u5355\u4ef7\u503c\u5347\u81f3950\u4e07\u7f8e\u

2025-12-13 00:53BlockBeats \u6d88\u606f\uff0c12 \u6708 13 \u65e5\uff0c\u636e \u76d1\u6d4b\uff0c\u300c\u9ebb\u5409\u5927\u54e5\u300d\u9ec4\u7acb\u6210\u5411 HyperLiquid \u518d\u6b21\u5b58\u5165 20 \u4e07\u7f8e\u5143\uff0c\u589e\u6301 25 \u500d\u4ee5\u592a\u574a\u591a\u5934\u5934\u5bf8\u81f3 950 \u4e07\u7f8e\u5143\uff0c\u5f00\u4ed3\u4ef7 3,212.48 \u7f8e\u5143\uff0c\u6e05\u7b97\u4ef7 3,022.71 \u7f8e\u5143\u3002

查看更多

- 去中心化金融(DeFi)是什么-以太坊如何促进其成长 12-01

- 以太币是什么-与比特币有什么主要区别 12-01

- 如何参加Solana黑客松-开发者怎样才能获SOL币奖励 12-01

- Offchain Labs 针对Vitalik Buterin力推RISC-V的观点,提出以太坊L1采用WASM的方案 12-01

- 币安转到欧易OKX完整指南:提币与充币操作步骤全流程 12-01

- 币安转到欧易OKX完整指南:提币与充币操作步骤全流程 11-30

- Web3资产在哪个平台交易?Web3交易平台Top10推荐榜单 11-30

- Web3资产在哪个平台交易?Web3交易平台Top10推荐榜单 11-30

- Web3交易所APP推荐 十大热门Web3交易所APP盘点 11-30

- 加密货币分析师解释为何比特币处于典型熊市 11-30