USDe 是什么?深入解析 Ethena 的合成美元机制

在加密资产世界里,“稳定币”一直是连接法币与区块链体系的重要桥梁。但随着市场的发展,传统那种由法币储备支撑的稳定币(如 USDC、USDT 等)也暴露出对传统金融体系的依赖风险。Ethena 推出的 **USDe**(即 Ethena 的合成美元)正是在这种背景下应运而生。它并非依赖美元储备,而是通过加密资产 + 衍生品套利机制,试图在链上实现对美元的 1:1 锚定。以下,我们将从多个维度为你详细拆解 USDe 的原理、机制、扩展路径与风险要点,让你真正“一文读懂” Ethena 合成美元的设计逻辑与投资提醒。

什么是 USDe?合成美元的核心概念

USDe 是由 Ethena 协议在以太坊生态中发行的一种**合成美元资产**(synthetic dollar)。与传统的稳定币不同,它不直接持有美元或法币资产作为后盾,而是通过加密资产抵押 + 衍生品对冲机制来“合成”一个与美元价格挂钩的稳定币。官方将其定位为 “crypto-native、fully backed、on-chain、scalable、censorship-resistant”的美元形式。

在 Ethena 的设计里,USDe 是通过一种 delta 对冲策略(即对冲仓位)来保持其与美元的锚定。具体来讲,当用户用 ETH(或经治理审批的加密资产)抵押并铸造 USDe 时,系统会同时在永续合约市场开设对应的空头头寸,与抵押资产的价格变动形成对冲,从而减少净持仓的波动风险。这样一来,无论抵押资产价格怎样波动,其价值变动在理论上都能被对冲掉,从而维持 USDe 与美元 1:1 的锚定关系。

此外,USDe 还有一个衍生资产 sUSDe(即 staking 或 yield 版本),持有 sUSDe 的用户也可以分享部分奖励或收益。USDe 本身聚焦于稳定性,而 sUSDe 则偏重于收益。

USDe 与传统稳定币的区别:不是“储备型”那么简单

传统稳定币(如 USDC、USDT)通常是由真实美元或等值资产(如美国国债、货币市场工具等)作为储备,由中心方或托管机构负责管理。用户相信这些储备可以在法币体系中兑现,从而给稳定币提供信任基础。

相比之下,USDe 不依赖这些传统储备资产。它的锚定不是通过法币储备,而是通过加密资产 + 衍生品组合来“合成”。换句话说,USDe 并不把“某个银行账户里有多少美元”作为支撑,而是让系统在加密衍生品市场中做对冲套利来维持其稳定性。

这种设计带来的好处是:它降低了对传统金融机构、银行托管、法币管制的依赖,使其更加“链上本地化”;也使得 USDe 在 DeFi 生态中可以更自由组合、迁移、抵押、借贷和流通。

但与此同时,它面临的风险也更复杂:对冲失败、永续合约市场失衡、资金费率异常变动、抵押资产大幅价格波动、合约清算风险等,都可能威胁其锚定稳定性。这正是 USDe 与传统稳定币相比需要特别警惕的地方。

铸造、赎回与套利机制:如何操作与维持锚定

USDe 的流通与锚定机制离不开“铸造 / 赎回 + 套利 + 对冲”的三条主线联动。下面分别介绍这些机制的运作方式。

**铸造(Mint)机制**

用户将 ETH(或被允许的加密资产)存入 Ethena 协议作为抵押,就可以铸造对应数量的 USDe。在这个过程中,协议会计算抵押率、挂钩比例和对冲头寸,以保证系统整体的风险敞口可控。铸造后,用户持有 USDe,可以在 DeFi 或中心化交易所交易、使用、抵押等。

**赎回(Redeem)机制**

当用户不再需要 USDe 时,可以将 USDe 赎回为抵押资产(ETH 等),撤销之前的对冲头寸,从而退出系统。赎回过程中,系统会判断是否有流动性、是否存在套利空间、是否需要清算等情况,以保障系统安全。

**套利 / 套币机制**

铸造和赎回过程本身包含套利机会:如果 USDe 在市场上的交易价偏离 1 美元(略高或略低),套利者可以通过买入 / 卖出 USDe,同时在抵押资产 + 对冲头寸之间进行套利操作,使价格回落到 1 美元附近。正是这些套利行为与对冲机制协同作用,共同维持 USDe 与美元之间的锚定。

**对冲机制(Delta Hedge)**

对冲机制是 USDe 维持锚定的核心。每次铸造 / 赎回后,协议会在永续合约市场开设相应的空头或多头头寸,使得抵押资产的市场价格变动与对冲头寸的盈亏相互抵消,从而实现净敞口接近零(即 delta 中性)。这样一来,不论抵押资产价格涨跌,系统整体价值变动都尽可能小,从而使 USDe 的价值更稳定。

在这个过程中,协议也可能通过 **资金费率差异**(Funding Rate)和 **基础利差(basis spread)** 来获取收益,从而用于奖励持有 USDe 或维护系统稳定。简言之,协议通过做基础交易(买入现货 + 卖空期货)来赚取“资金费率”或利差差额。

值得注意的是,对冲头寸背后需对接中心化交易所或永续合约市场,因此这种设计在很大程度依赖于交易所健康、合约市场深度与资金费率走势。若这些市场失灵或极端波动,就可能带来对冲失败或清算风险。

项目扩展与生态落地:USDe 的市场布局

自推出以来,USDe 在 DeFi 与中心化交易所双线扩展,其供应规模与生态活跃度快速上升。根据公开资料显示,USDe 的市值已达到数十亿美元量级,在未依赖法币储备的美元合成资产中属于规模较大的项目。

在中心化交易所方面,币安于 2025 年 9 月宣布上线 USDe,并开放 USDe/USDT、USDe/USDC 等交易对,同时支持充值与提现。上市初期还推出零手续费交易和交易奖励活动,以刺激流动性。

除此之外,USDe 还积极进入 DeFi 应用场景:包括作为抵押资产、借贷资产、跨链流动性池、自动做市(AMM)池子中的交易对、与其他合成资产协议的组合使用等。这使得 USDe 在链上具有较强的可组合性和流动性。

在流动性和 TVL(总锁仓量)方面,USDe 和其衍生协议的总锁仓已突破数十亿美元规模,其交易量也非常活跃。根据 CoinGecko、DefiLlama 等数据显示,USDe 的 24 小时交易量与持有地址数量都在持续增长。

与此同时,项目方也在不断推动生态建设与治理机制完善,例如 ENA 治理代币、奖励分配机制、保险基金、风控模块和治理投票机制等。

风险提示:USDe 的护城河与隐患

尽管 USDe 在设计上兼顾稳定性与收益性,但其复杂的对冲 + 套利机制也带来了多重风险,投资者必须清醒认识与评估。

**资金费率风险(Funding Risk / 融资利率风险)**

USDe 的收益在很大程度来自于永续合约市场的资金费率(即多空双方定期支付或收取费用)。如果市场长期处于负费率状态,协议可能承担支付义务,导致资金成本上升。部分研究指出,若负费率长期延续、或者费率变动剧烈,可能侵蚀甚至逆转套利收益,从而威胁系统稳定性。

**清算风险与对冲失败风险**

如果抵押资产价格剧烈波动、对冲仓位失衡或永续合约市场流动性不足,系统可能面临清算压力,导致无法完全对冲亏损。这种情况下,USDe 的锚定可能被打破。合约设计里的保险基金或缓冲机制能提供一定保护,但在极端市场情形下可能不够充足。

**托管 / 交易所风险(Custodial / CEX Risk)**

虽然 Ethena 旨在链上运行,但在对冲头寸、流动性对接时仍依赖于中心化交易所、清算平台与托管机制。如果这些平台出现断链、黑客、停机、司法冻结、提币问题等风险,将直接影响对冲头寸或资产安全。

**抵押资产 / 衍生品市场风险**

抵押资产(如 ETH、LST、其它治理批准币种)本身可能出现价格大幅波动、LST 失去挂钩或质押退出风险。衍生合约市场(永续、期货合约)可能存在流动性不足、滑点、资金费率极端变动、合约风险等问题。若这些市场机制失衡,将给 USDe 带来系统性风险。

**极端市场事件 / 连锁风险**

在极端市场环境(例如剧烈抛售、资产“踩踏”、流动性断裂、衍生品市场崩盘)下,多个风险可能联动放大。USDe 的保险基金或缓冲机制可能不足以完全覆盖损失,从而出现锚定失效、流动性挤兑甚至合约体系崩塌的可能性。

因此,投资者在参与前应认真阅读 Ethena 的官方白皮书和协议文档,理解其抵押、对冲、清算、保险基金、治理机制等结构。同时需随时关注市场资金费率走势、对冲头寸空头 / 多头敞口、系统保险基金余额、交易所稳定性等关键指标,以便及时评估系统安全性。

操作建议与投资注意事项

如果你考虑参与 USDe 或将其作为投资 / 稳定资产,对以下建议和注意事项值得参考:

1. **先做功课,理解机制**

在操作之前,务必通读 Ethena 项目的白皮书、官方文档、风险章节、对冲模型与清算机制说明。理解其 delta 对冲、资金费率套利结构、保险机制与清算规则,是判断投资安全性的基础。

2. **控制参与规模,分批进入**

由于合成美元机制本身具有结构性风险,不建议一次性投入过多。可以考虑分批进入、定投方式进行,避免在极端市场下集中暴露风险。

3. **监控关键指标**

- 资金费率走势:若长期转负或极端波动,要提高警惕。

- 系统保险 / 储备基金余额:若基金余额显著偏低,说明风险承担能力下降。

- 抵押 / 清算比率与敞口:若系统整体对冲敞口失衡或抵押质量下降,是潜在危险信号。

- 交易所 / 合约平台健康度:若对手方或交易所出现异常(停机、清算失败、提币问题等),可能连累 USDe 对冲头寸。

4. **不要盲目追高收益**

虽然 USDe 在早期阶段曾有很高的 APY 吸引力(如高出 60%+ 的收益率),但过度依赖高收益可能隐藏结构风险。近年来,随着市场竞争加剧和资金费率下降,USDe 的收益已回落到较低水平。

5. **作为组合资产配置**

USDe 更适合作为一种在 DeFi 体系中兼顾稳定性与收益性的工具,而非赌单一方向。不妨将其作为资产组合中的一环,与其他稳定币、权益资产、避险资产共同配置,分散风险。

6. **参与治理 / 风险对冲工具**

若你熟悉治理机制和风险工具,可以参与 ENA 治理代币投票、保险机制设计、风险拨备等,将个人利益与系统安全更紧密地绑定。

未来展望:USDe 能否引领合成美元赛道?

USDe 作为“非储备型、合成美元”机制中的一份子,其前景取决于多个变量能否协同向好。

从市场需求来看,越来越多的 DeFi 用户希望拥有一个既具稳定性又能产出收益、且去中心化、链上化的美元形式资产。USDe 正是为填补这个需求而设计。其在短期内获得了快速扩张,其 TVL 和市场规模迅速增长,已成为合成美元阵营的领先项目之一。

而在竞争层面,USDe 并非唯一在此赛道探索的项目。其他合成稳定币 / 合成美元方案(如 UXD、Elixir、Frax 的某些延伸策略等)也在尝试不同的对冲模型、抵押策略与风险控制路径。Ethena 的 delta 对冲 + 套利路径若能在多种市场环境中持续稳定运行,将构成其优势。

技术上,USDe 项目还需不断完善以下方面:

- **保险 / 安全机制**:在极端市场情况下的缓冲能力要增强

- **治理机制**:如何让社区、代币持有者参与风险决策、资金拨备、紧急清算机制设计

- **跨链扩展与互操作性**:让 USDe 能够在更多链 / Layer2 /跨链生态内使用,提升流动性与场景覆盖

- **风险预警 / 监控系统**:在链上 / 合约层面引入预警机制,以在市场异常时及时采取对冲或干预措施

如果这些机制能够稳健运行,USDe 或许能在未来成为 DeFi 体系中一种通用、可组合、带收益的美元形式资产,甚至挑战传统稳定币的地位。

USDe 是 Ethena 协议提出的一种创新型合成美元,它通过加密资产抵押 + 衍生品对冲 + 套利机制来“合成”一个与美元挂钩的稳定资产。它不同于传统以美元或法币储备为支撑的稳定币,而是走了一条链上本地化、去中心化、可组合的路径。

在机制上,USDe 借助 delta 对冲、铸造/赎回、套利机制、资金费率差异等多条路径维持锚定;在市场扩展上,USDe 已在中心化交易所和 DeFi 生态中取得一定规模;但其也面临诸多风险,包括资金费率变动、对冲失败、清算风险、托管 / 交易所风险、极端市场联动风险等。

对于投资者而言,理解机制、控制参与规模、密切监控关键指标、不盲目追高,是参与 USDe 的基本原则。未来,如果 USDe 能在多种市场环境中经受住考验,其在合成美元赛道上的前景是值得期待的 — 但前提是其风险控制机制必须足够稳固。

总体来说,USDe 是一个前沿创新方向:它的成功与否,将影响未来 DeFi 生态中“链上美元”的可能形态。

-

\u8001\u724c\u5c71\u5be8\u53caMeme\u5e01\u8f6e\u52a8\u884c\u60c5\u6301\u7eed\uff0cENA\u3001ADA\u3001SUI 24\u5c0f\u65f6\u6da8\u8d8510%

2026-01-03 01:08BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e HTX \u884c\u60c5\u6570\u636e\u663e\u793a\uff0c\u968f\u7740\u6bd4\u7279\u5e01\u56de\u5347\u7a81\u7834 9 \u4e07\u7f8e\u5143\u963b\u529b\uff0c\u8001\u724c\u5c71\u5be8\u53ca Meme \u5e01\u8f6e\u52a8\u884c\u60c5\u6301\u7eed\uff0c\u5176\u4e2d\uff1a \u00b7 WIF 24 \u5c0f\u65f6\u6da8\u5e45 17.4%\uff0c\u73b0\u62a5\u4ef7 0.329 \u7f8e\u5143 \u00b7 RENDER 24 \u5c0f\u65f6\u6da8\u5e45 13.82%\uff0c\u73b0\u62a5\u4ef7 1.524 \u7f8e\u5143 \u00b7 IOTA 24 \u5c0f\u65f6\u6da8\u5e45 13%\uff0c\u73b0\u62a5\u4ef7 0.0934 \u7f8e\u5143 \u00b7 ENA 24 \u5c0f\u65f6\u6da8\u5e45 12.84%\uff0c\u73b0\u62a5\u4ef7 0.2353 \u7f8e\u5143 \u00b7 ADA 24 \u5c0f\u65f6\u6da8\u5e45 11.68%\uff0c\u73b0\u62a5\u4ef7 0.39 \u7f8e\u5143 \u00b7 ONDO 24 \u5c0f\u65f6\u6da8\u5e45 11.57%\uff0c\u73b0\u62a5\u4ef7 0.4187 \u7f8e\u5143 \u00b7 JTO 24 \u5c0f\u65f6\u6da8\u5e45 11.36%\uff0c\u73b0\u62a5\u4ef7 0.451 \u7f8e\u5143 \u00b7 VIRTUAL 24 \u5c0f\u65f6\u6da8\u5e45 11%\uff0c\u73b0\u62a5\u4ef7 0.752 \u7f8e\u5143 \u00b7 EIGEN 24 \u5c0f\u65f6\u6da8\u5e45 10.86%\uff0c\u73b0\u62a5\u4ef7 0.398 \u7f8e\u5143 \u00b7 PUMP 24 \u5c0f\u65f6\u6da8\u5e45 10%\uff0c\u73b0\u62a5\u4ef7 0.002236 \u7f8e\u5143 \u00b7 SUI 24 \u5c0f\u65f6\u6da8\u5e45 10%\uff0c\u73b0\u62a5\u4ef7 1.576 \u7f8e\u5143 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002

查看更多

- 币安Alpha多号操作教程:20个账号高效撸空投策略 12-30

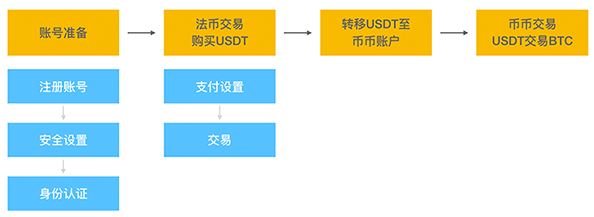

- 手把手教你在币安APP购买和卖出USDT稳定币步骤流程 12-30

- 币安合约网格交易怎么做?新手必看教程 12-30

- 2026年十大货币交易平台 全球币圈数字货币交易平台前10排行 12-30

- OKX欧易交易所注册/充值/交易操作使用教程全攻略 12-30

- 如何下载最新版Binance币安APP?币安APP新手下载流程图指南 12-30

- 去中心化金融(DeFi)是什么-以太坊如何促进其成长 12-01

- 以太币是什么-与比特币有什么主要区别 12-01

- 如何参加Solana黑客松-开发者怎样才能获SOL币奖励 12-01

- Offchain Labs 针对Vitalik Buterin力推RISC-V的观点,提出以太坊L1采用WASM的方案 12-01