聯準會啟動降息,穩定幣發行商「躺著賺時代」結束了?

隨著美國聯準會開始降息,穩定幣發行商依靠利差獲利的黃金時代或已經走到終點,如何維持高利潤,成為行業生存關鍵。本文源自 Sleepy.txt 所著文章,由區塊律動 BlockBeats 整理、編譯及撰稿。

(前情提要:

聯準會九月FOMC降息1碼,鮑爾喊「關稅影響有限」,比特幣漲破117300

)

(背景補充:

聯準會傳聲筒:鮑爾最後一戰,如何背負棘手經濟與政治壓力

)

本文目錄

- 利差模式的終結倒計時

- 從類貨幣基金到全球金融服務商

- Circle:做金融世界的滴滴

- Tether:做加密世界的伯克希爾·哈撒韋

- Paxos:做穩定幣世界的富士康

- 穩定幣企業的未來

- 洗牌在即,適者生存

9 月 18 日,聯準會宣布將聯邦基金利率下調 25 個基點至 4.00%~4.25%。對於大多數行業而言這是一個寬鬆的信號,意味著更低的融資成本和更充裕的流動性。

但對穩定幣發行方來說,這一刀切下去意味著躺賺利差模式的倒計時正式開始。

高利率時代的拐點已至。自 2022 年 3 月起,聯準會連續 11 次加息,把利率推到 5.25~5.50% 的高點。這段高利率週期,為穩定幣發行商打開了一個前所未有的盈利窗口。

如今,通膨回落、成長乏力、貨幣政策轉向,伴隨這一轉折,穩定幣產業的黃金階段也走到尾聲。

利差模式的終結倒計時

穩定幣的核心盈利邏輯極其簡單直接,用戶用美元兌換等值代幣,發行方把這筆錢投向短期美債或貨幣市場基金,靠利息差賺錢。

在高利率週期,這套模式的回報驚人。Tether 是最直觀的例子,其 2024 年第四季度儲備鑑證報告顯示,公司全年利潤達到 130 億美元,其中約 70 億美元來自國債與回購協議的利息,占總利潤的一半以上。它持有的美國國債規模高達 908.7 億美元,占總儲備的 82.5%。

另一家主要穩定幣發行商 Circle 的情況同樣如此。雖然沒有公布完整利潤構成,但從儲備披露來看,Circle 把約四分之一的資金配置在短期美債,剩餘部分主要存放在貝萊德管理的貨幣市場基金。利率維持高位時,這同樣是一台穩定的現金機器。

然而,當降息來臨,這塊利潤空間會率先被削減。

我們可以簡單算一筆帳。以 Tether 為例,根據其 2025 年第二季度鑑證報告,公司持有的美國國債敞口已達 1270 億美元。利率每下降 25 個基點,就會讓它的年化利息收入減少約 3.18 億美元。

如果按照市場普遍預期,聯準會在未來還將進行 2-3 次降息,總計降息 75 個基點,那麼 Tether 的年收入將減少約 9.53 億美元。

Circle 的處境同樣敏感。其 2025 年第二季度財報顯示,USDC 的平均流通量為 610 億美元,儲備收入 6.34 億美元。其中約八成資金配置在短期美債。降息 25 個基點,意味著年收入減少約 1.22 億美元;若累計降息 75 個基點,收入下降幅度將達到 3.66 億美元。

問題在於,Circle 當季的調整後 EBITDA 只有 1.26 億美元。一旦利差收益收縮,它很可能從盈利滑向虧損。

更關鍵的是,利差的損失和規模擴張之間,並不存在對稱關係。

理論上,降息會提升市場風險偏好,交易活躍度增加,穩定幣的流通規模也可能隨之放大。但這種成長的幅度,遠遠不夠填補利差的缺口。

以 Circle 為例,當前資金規模下,利率下調 25 個基點,會讓收入減少約 1.22 億美元。要彌補這部分損失,管理規模必須增加 6%,相當於再增加 37 億美元。若累計降息 75 個基點,Circle 則需要擴張 21%,即增加 126 億美元,才能維持現有的收益水平。

這種不對稱揭示了利差模式的根本脆弱,一旦高利率環境消退,這條賽道的紅利週期也就走到了盡頭。

更大的壓力來自派息穩定幣的興起,越來越多的機構開始推出能向用戶分紅的產品,把原本屬於發行商的利差收益切走一部分。

這一趨勢直接壓縮了傳統穩定幣的利潤空間,也迫使發行方加快尋找新的商業模式。

從類貨幣基金到全球金融服務商

利差模式走到盡頭後,穩定幣發行商必須完成一次根本性的轉型,從類貨幣基金轉型成全球金融服務商。核心思路是,把收入重心從單一的利差轉向更廣泛、更可持續的金融服務。

幾家巨頭已經開始行動,它們的嗅覺一向敏銳,也各自摸索出不同的路徑。從這些嘗試裡可以看出三種迥異的轉型方向。

Circle:做金融世界的滴滴

Circle 正在嘗試一場徹底的轉型,它的目標可以用一個直觀的類比來理解:滴滴。

滴滴不擁有汽車,卻能撮合司機和乘客;Circle 構建的 Circle Payment Network(CPN)同樣不直接處理資金,而是希望把全球的銀行與金融機構編織在一起。

傳統的跨境支付就像是沒有滴滴的出行市場,你需要在街頭招手攔車,不知道司機什麼時候來,不知道要花多少錢,也不知道路上會遇到什麼問題。而 CPN 要做的,就是為全球的資金流動提供一個即時調度系統。

Circle 聯合創辦人 Jeremy Allaire 在採訪中說,他們正在「構建歷史上最大的金融網路之一」。這個表述雖然聽起來有些誇張,卻也反映了 Circle 的雄心壯志。

CPN 的設計也有其巧妙之處,既然不直接持有資金,就不必在每個國家申請貨幣傳輸牌照。既然定位是技術服務商,就能把更多資源投向產品創新,而不是陷在合規成本裡。輕資產、重網路,讓 Circle 得以快速擴張。

不過,金融產業的核心是信任。為了贏得傳統機構的認可,Circle 邀請桑坦德、德意志銀行、法興和渣打四家全球大型銀行擔任顧問。對 CPN 而言,這些名字就是背書。

從盈利模式來看,Circle 正在從吃利差轉向收過路費。每一筆通過 CPN 的交易,Circle 都能收取網路費用。這讓收入與交易量掛鉤,而非依賴利率。即便在零利率環境下,只要有資金流動就有收益。

不過,這個轉型故事還處在非常早期。CPN 在今年 5 月才正式上線,目前僅有 4 個活躍的支付通道。儘管有 100 多家金融機構在排隊等候接入,但目前為止收入仍然有限。根據 Circle 2025 年第二季度財報,公司總收入為 6.58 億美元,其中 6.34 億來自儲備利息,其他收入(包括 CPN 在內)只有 2400 萬美元,占比約 3.6%。

換句話說,Circle 的「過路費」邏輯雖清晰,但要真正撐起估值和股價,還需要時間。即便按照樂觀估計,CPN 能夠開始規模化貢獻收入可能也還需要 3 到 5 年的時間。在此之前,Circle 依然嚴重依賴利差,降息的衝擊仍是繞不開的挑戰。

更長遠看,Circle 試圖搭建的是一整套數位金融基礎設施。除了 CPN,它還在開發程式化支付、數位身分、外匯結算等 API 服務。根據市場分析,如果 Circle 能夠通過這些 API 服務吸引 1 萬家中大型企業客戶,每家每年貢獻 5~15 萬美元,這將為 Circle 帶來 5~15 億美元的年收入。

目前,全球已有 30 多家金融科技公司加入這個網路,從菲律賓的 Coins.ph 到非洲的 Flutterwave,從歐洲的 OpenPayd 到拉美的 dLocal。每增加一個節點,整個網路的價值就會呈幾何級數成長。

這正是平台經濟的魅力所在,前期投入巨大,但一旦形成網路效應,就能築起護城河。

Circle 的轉型策略體現了一個深刻的商業洞察,在數位時代,最稀缺的不是資金本身,而是連接。

Tether:做加密世界的伯克希爾·哈撒韋

如果說巴菲特用保險公司的浮存金搭建了投資帝國,Tether 則在用穩定幣產生的現金流,鋪開一張跨產業的投資版圖,早早開始「去利差化」的布局。

Tether 的策略可以用一個詞來概括——逆向思維。

主動尋找新的利潤引擎,這讓 Tether 在降息週期來臨前,就已站在一個不同的位置。

Tether 的投資範圍廣泛,幾乎涵蓋了所有可以想像的領域。能源是其中的重要板塊,公司在全球範圍內大舉押注比特幣挖礦,意圖形成一個閉環。比特幣的生產需要挖礦,交易需要 USDT,USDT 的發行又為 Tether 創造新的現金流。

黃金則是 Tether 的另一個核心配置,公司在儲備中持有價值 87 億美元的實物黃金,並斥資超過 2 億美元投資加拿大金礦企業,Tether 執行長 Paolo Ardoino 甚至稱黃金是「天然的比特幣」。

在傳統金融理論中,美元與黃金價格往往此消彼長,而 Tether 通過同時持有這兩類資產,實際上構建了一個天然的對沖組合。無論美元強弱,至少有一部分資產能夠維持價值。

最令外界意外的,是 Tether 涉足大宗商品貿易融資,這類聽起來頗為「老派」的業務,卻為公司帶來了可觀的回報。

Tether 利用充裕的現金流,為原材料運輸提供短期貸款。據知情人士透露,這項業務的規模已達數十億美元。由於傳統銀行普遍謹慎甚至迴避這一市場,Tether 正好填補了缺口,並獲得穩定的息差收益。

從投資組合理論的角度看,Tether 的策略與哈里·馬科維茨提出的現代投資組合理論不謀而合:不要把所有雞蛋放在同一個籃子裡。

通過在能源、黃金、大宗商品融資等不同資產和產業之間進行分散投資,Tether 顯著降低了對單一業務的依賴。結果是在 2025 年第二季度,公司實現了 49 億美元的淨利潤,其中相當一部分來自這些多元化投資的貢獻。

但這種戰略也讓 Tether 顯得越來越複雜,外界難以完全理解它的運作邏輯。

與 Circle 強調透明化的運營方式不同,Tether 的披露往往有限,這加深了市場對其資產安全性的疑慮。

更深層次的問題是,穩定幣的核心價值在於穩定性和透明度,而當發行方過度多元化,是否會引入系統性風險,如果某個投資出現重大損失是否會波及 USDT 的穩定,這些問題始終懸而未決。

即便如此,Tether 的戰略依舊展現出一種現實主義的判斷,在一個充滿不確定性的產業中,提前布局、分散風險,本身就是一種生存智慧。

Paxos:做穩定幣世界的富士康

如果說 Circle 想做金融世界的滴滴,Tether 在搭建加密世界的伯克希爾·哈撒韋,那麼 Paxos 的角色更像穩定幣世界的富士康。富士康不賣自有品牌的手機,卻為蘋果、華為等巨頭代工;Paxos 同樣不以自家品牌為重,而是為金融機構提供穩定幣發行的整套服務。

這種定位在降息週期裡反而顯出韌性。當 Circle 和 Tether 擔心利差縮水時,Paxos 早已習慣與客戶分成的模式。這種表面上吃虧的安排,實際上給它築起了一道緩衝牆。

Paxos 的商業哲學可以用一句話概括:讓專業的人做專業的事。

PayPal 有 4.3 億用戶,但不懂區塊鏈技術;渣打銀行有全球網路,但缺乏穩定幣經驗;Kraken 懂加密貨幣,但需要合規的穩定幣產品。而 Paxos 要做的就是成為這些巨頭背後的技術大腦。

在傳統模式裡,穩定幣發行商要自己承擔技術、市場和監管的全部風險與成本。Paxos 的代工模式,把市場與品牌風險留給客戶,把技術與合規風險留在自己手中。

PayPal 的 PYUSD 就是一個典型案例。若選擇自建團隊,可能需要數年時間、數億美元投入,還要應對複雜的審批。借助 Paxos,PayPal 僅用數月就能推出產品,把精力集中在用戶教育和場景拓展上。

更有趣的是,Paxos 正在構建一個「穩定幣聯邦」。

2024 年 11 月,Paxos 推出了全球美元網路(Global Dollar Network),核心產品是 USDG 穩定幣。這個網路得到了 Kraken、Robinhood、Galaxy Digital 等多家知名機構的支持。

渣打銀行則成為儲備管理合作夥伴,負責現金和托管。這個「聯邦」的構想在於,不同品牌的穩定幣共享同一套基礎設施,實現互操作,就像不同品牌的 Android 手機能運行相同的應用。

這種思路背後是商業模式的進化。Paxos 不追求單一規模,而是轉向效率與生態共建。核心競爭力不是自己有多少用戶,而是能為多少夥伴創造價值。

它的收入結構也印證了這種哲學,技術授權費、合規服務費、營運管理費,再加上儲備收益分成,形成多元化來源。這讓它在降息環境下依舊能維持穩定現金流。

更深一層看,Paxos 試圖重定義「基礎設施」。

傳統的金融基礎設施是管道,只負責資金流動;Paxos 構建的平台,則同時承擔價值創造與分配。這種從管道到平台的轉變,可能會成為穩定幣產業未來的雛形。

當然,這種模式也有弱點。作為幕後角色,Paxos 難以建立直接的用戶認知和品牌。不過在強調分工的時代,這種隱身反而是優勢,它既能為任何潛在客戶提供服務,又不會被視為競爭者。

穩定幣企業的未來

幾家穩定幣巨頭的嘗試,已經勾勒出產業可能的走向,穩定幣正在從單一的價值儲存工具,轉向更廣泛的金融基礎設施。

第一個方向是支付網路。

穩定幣正逐漸成為新一代清算通道,對標 SWIFT 和 Visa 等傳統網路。與傳統體系相比,基於穩定幣的支付網路可以實現 7×24 小時的全球資金結算,成為跨境支付的底層設施。

傳統跨境支付需要層層中介,每一環節都增加時間和成本;穩定幣支付網路則能讓資金供需雙方直接對接。Circle 的 CPN 就是這種趨勢的縮影,它試圖打造一個全球性的即時結算系統,讓金融機構繞過代理行模式。

在此基礎上,穩定幣企業正向更廣泛的金融服務拓展。它們開始接近銀行業務,提供借貸、托管、清算等服務,把穩定幣當作進入傳統金融的入口。借助智慧合約,這些服務能夠降低營運成本,提升透明度和自動化。

更重要的是,穩定幣正在進入企業財資與貿易場景,為跨國公司提供財資管理、供應鏈金融和國際結算方案。穩定幣由此從面向零售用戶的交易媒介,演進為企業級的支付和融資工具。

資產管理是另一個方向。

過去,儲備幾乎全部投向美債,安全但回報有限。在降息環境下,發行商開始嘗試更多元化的配置,希望在透明度和收益之間找到平衡。Tether 對黃金和大宗商品的投資,就是這種探索的體現。通過儲備組合多元化,發行商試圖在保證穩定性的同時,讓儲備本身成為新的利潤引擎。

這意味著,穩定幣企業已經不再滿足於金融體系的邊緣角色。它們的目標,是成為新金融體系的核心基礎設施。但這份野心能否落地,取決於能否在技術創新、監管合規與商業模式之間找到穩妥的平衡。

洗牌在即,適者生存

降息落地,讓利差模式的脆弱性徹底顯現。依賴利差的盈利方式正在失效,穩定幣產業也走到一輪洗牌的關口。企業能否存活下來,取決於商業模式更新的速度,以及轉型是否足夠徹底。

對發行商而言,轉型往往意味著在短期內做出並不討好的決定,卻關乎長遠生存。這既需要勇氣,也需要對未來趨勢的判斷力。

競爭的焦點,也許將從發行規模的大小,轉向服務能力的強弱。誰能把穩定幣真正做成一個金融服務平台,而不是只停留在代幣發行的層面,誰就更有可能在新的格局裡站穩腳跟。

從這個角度看,美聯儲的降息並不只是一次貨幣政策的調整,對於穩定幣產業來說,它也像是一場壓力測試。那些能撐過這一輪的企業,會在未來的金融版圖中占據更重要的位置;而仍依賴單一利差模式的公司,可能會發現自己的生意確實沒那麼好做了。

?相關報導?

美國財長貝森特:穩定幣將成為國債大買家!已與Tether、Circle洽談

Tether 要搞「真的挖礦」投資黃金開採業,當前持 87 億鎂黃金儲備

Rumble擬砸11.7億美元收購AI巨頭Northern Data,大股東Tether點頭支持、RUM跳漲13%

-

下一篇:3种潜力无限的替代币

-

\u8001\u724c\u5c71\u5be8\u53caMeme\u5e01\u8f6e\u52a8\u884c\u60c5\u6301\u7eed\uff0cENA\u3001ADA\u3001SUI 24\u5c0f\u65f6\u6da8\u8d8510%

2026-01-03 01:08BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e HTX \u884c\u60c5\u6570\u636e\u663e\u793a\uff0c\u968f\u7740\u6bd4\u7279\u5e01\u56de\u5347\u7a81\u7834 9 \u4e07\u7f8e\u5143\u963b\u529b\uff0c\u8001\u724c\u5c71\u5be8\u53ca Meme \u5e01\u8f6e\u52a8\u884c\u60c5\u6301\u7eed\uff0c\u5176\u4e2d\uff1a \u00b7 WIF 24 \u5c0f\u65f6\u6da8\u5e45 17.4%\uff0c\u73b0\u62a5\u4ef7 0.329 \u7f8e\u5143 \u00b7 RENDER 24 \u5c0f\u65f6\u6da8\u5e45 13.82%\uff0c\u73b0\u62a5\u4ef7 1.524 \u7f8e\u5143 \u00b7 IOTA 24 \u5c0f\u65f6\u6da8\u5e45 13%\uff0c\u73b0\u62a5\u4ef7 0.0934 \u7f8e\u5143 \u00b7 ENA 24 \u5c0f\u65f6\u6da8\u5e45 12.84%\uff0c\u73b0\u62a5\u4ef7 0.2353 \u7f8e\u5143 \u00b7 ADA 24 \u5c0f\u65f6\u6da8\u5e45 11.68%\uff0c\u73b0\u62a5\u4ef7 0.39 \u7f8e\u5143 \u00b7 ONDO 24 \u5c0f\u65f6\u6da8\u5e45 11.57%\uff0c\u73b0\u62a5\u4ef7 0.4187 \u7f8e\u5143 \u00b7 JTO 24 \u5c0f\u65f6\u6da8\u5e45 11.36%\uff0c\u73b0\u62a5\u4ef7 0.451 \u7f8e\u5143 \u00b7 VIRTUAL 24 \u5c0f\u65f6\u6da8\u5e45 11%\uff0c\u73b0\u62a5\u4ef7 0.752 \u7f8e\u5143 \u00b7 EIGEN 24 \u5c0f\u65f6\u6da8\u5e45 10.86%\uff0c\u73b0\u62a5\u4ef7 0.398 \u7f8e\u5143 \u00b7 PUMP 24 \u5c0f\u65f6\u6da8\u5e45 10%\uff0c\u73b0\u62a5\u4ef7 0.002236 \u7f8e\u5143 \u00b7 SUI 24 \u5c0f\u65f6\u6da8\u5e45 10%\uff0c\u73b0\u62a5\u4ef7 1.576 \u7f8e\u5143 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002 -

\u6bd4\u7279\u5e01\u77ff\u4f01Bitfarms\u4ee53000\u4e07\u7f8e\u5143\u4ef7\u683c\u51fa\u552e\u62c9\u7f8e\u5730\u533a\u4e1a\u52a1\uff0c\u7ee7\u7eed\u5411AI\u53ca\u

2026-01-03 00:55BlockBeats \u6d88\u606f\uff0c1 \u6708 3 \u65e5\uff0c\u636e The Block \u62a5\u9053\uff0c\u6bd4\u7279\u5e01\u77ff\u4f01 Bitfarms Ltd. \u5df2\u540c\u610f\u51fa\u552e\u5176\u5269\u4f59\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\uff0c\u968f\u7740\u516c\u53f8\u5c06\u6218\u7565\u91cd\u5fc3\u91cd\u65b0\u805a\u7126\u4e8e\u5317\u7f8e\u4e0e\u4eba\u5de5\u667a\u80fd\u53ca\u9ad8\u6027\u80fd\u8ba1\u7b97\u76f8\u5173\u7684\u80fd\u6e90\u53ca\u6570\u636e\u4e2d\u5fc3\u57fa\u7840\u8bbe\u65bd\uff0c\u6b64\u4e3e\u6807\u5fd7\u7740\u5176\u5168\u9762\u9000\u51fa\u8be5\u5730\u533a\u5e02\u573a\u3002 \u8be5\u516c\u53f8\u5728\u5468\u4e94\u7684\u65b0\u95fb\u7a3f\u4e2d\u5ba3\u5e03\uff0c\u5df2\u4e0e\u65b0\u52a0\u5761 Hawksburn Capital \u7ba1\u7406\u7684\u52a0\u5bc6\u57fa\u7840\u8bbe\u65bd\u57fa\u91d1 Sympatheia Power Fund \u8fbe\u6210\u6700\u7ec8\u534f\u8bae\uff0c\u4ee5\u6700\u9ad8 3000 \u4e07\u7f8e\u5143\u7684\u4ef7\u683c\u51fa\u552e\u5176\u5728\u5df4\u62c9\u572d\u7684 70 \u5146\u74e6 Paso Pe \u77ff\u573a\u3002\u6839\u636e\u4ea4\u6613\u6761\u6b3e\uff0cBitfarms \u5c06\u5728\u4ea4\u5272\u65f6\u83b7\u5f97 900 \u4e07\u7f8e\u5143\u73b0\u91d1\uff08\u5305\u542b\u5df2\u652f\u4ed8\u7684 100 \u4e07\u7f8e\u5143\u4e0d\u53ef\u9000\u8fd8\u5b9a\u91d1\uff09\uff0c\u5e76\u5728\u540e\u7eed 10 \u4e2a\u6708\u5185\u6839\u636e\u4ea4\u5272\u540e\u91cc\u7a0b\u7891\u6761\u4ef6\u83b7\u5f97\u6700\u9ad8 2100 \u4e07\u7f8e\u5143\u7684\u989d\u5916\u6b3e\u9879\u3002\u7ba1\u7406\u5c42\u8868\u793a\uff0c\u6b64\u6b21\u51fa\u552e\u5b9e\u8d28\u4e0a\u63d0\u524d\u5151\u73b0\u4e86\u8be5\u77ff\u573a\u672a\u6765\u4e24\u5230\u4e09\u5e74\u7684\u9884\u671f\u81ea\u7531\u73b0\u91d1\u6d41\u3002 Bitfarms \u9996\u5e2d\u6267\u884c\u5b98 Ben Gagnon \u6307\u51fa\uff0c\u51fa\u552e\u6240\u5f97\u8d44\u91d1\u5c06\u4ece 2026 \u5e74\u8d77\u91cd\u65b0\u914d\u7f6e\u4e8e\u5317\u7f8e\u9ad8\u6027\u80fd\u8ba1\u7b97\u53ca\u4eba\u5de5\u667a\u80fd\u80fd\u6e90\u57fa\u7840\u8bbe\u65bd\u9886\u57df\uff0c\u8fd9\u6807\u5fd7\u7740\u516c\u53f8\u5386\u65f6\u6570\u5e74\u7684\u62c9\u4e01\u7f8e\u6d32\u4e1a\u52a1\u6536\u7f29\u8ba1\u5212\u6b63\u5f0f\u5b8c\u6210\u3002\u6b64\u6b21\u51fa\u552e\u4f7f Bitfarms \u7684\u80fd\u6e90\u8d44\u4ea7\u7ec4\u5408\u5b8c\u5168\u96c6\u4e2d\u4e8e\u5317\u7f8e\u5730\u533a\uff0c\u5305\u62ec 341 \u5146\u74e6\u5df2\u6295\u8fd0\u5bb9\u91cf\u3001430 \u5146\u74e6\u7f8e\u56fd\u5728\u5efa\u5bb9\u91cf\uff0c\u4ee5\u53ca\u8be5\u533a\u57df\u603b\u8ba1\u7ea6 2.1 \u5409\u74e6\u7684\u591a\u5e74\u671f\u9879\u76ee\u50a8\u5907\u3002 Bitfarms \u6b63\u6301\u7eed\u4ece\u5730\u7406\u5206\u6563\u7684\u6bd4\u7279\u5e01\u6316\u77ff\u4e1a\u52a1\uff0c\u5411\u80fd\u591f\u652f\u6301\u4eba\u5de5\u667a\u80fd\u4e0e\u9ad8\u6027\u80fd\u8ba1\u7b97\u5de5\u4f5c\u8d1f\u8f7d\u7684\u7f8e\u56fd\u672c\u571f\u80fd\u6e90\u8d44\u4ea7\u8f6c\u578b\u3002\u8be5\u516c\u53f8\u4e8e 2025 \u5e74\u4e2d\u671f\u5f00\u59cb\u91ca\u653e\u8f6c\u578b\u4fe1\u53f7\uff0c\u5f3a\u8c03\u9ad8\u80fd\u8017\u6570\u636e\u4e2d\u5fc3\u9700\u6c42\u589e\u957f\u5e26\u6765\u7684\u66f4\u9ad8\u56de\u62a5\u524d\u666f\uff0c\u968f\u540e\u9646\u7eed\u5ba3\u5e03\u5c06\u90e8\u5206\u77ff\u573a\u6539\u9020\u4e3a\u4eba\u5de5\u667a\u80fd\u57fa\u7840\u8bbe\u65bd\u7684\u8ba1\u5212\u3002

查看更多

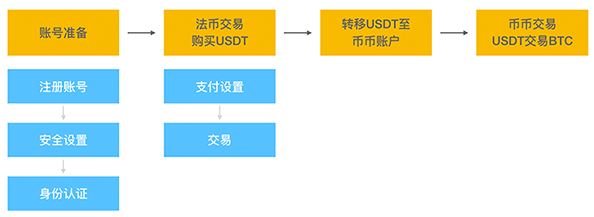

- 币安Alpha多号操作教程:20个账号高效撸空投策略 12-30

- 手把手教你在币安APP购买和卖出USDT稳定币步骤流程 12-30

- 币安合约网格交易怎么做?新手必看教程 12-30

- 2026年十大货币交易平台 全球币圈数字货币交易平台前10排行 12-30

- OKX欧易交易所注册/充值/交易操作使用教程全攻略 12-30

- 如何下载最新版Binance币安APP?币安APP新手下载流程图指南 12-30

- 去中心化金融(DeFi)是什么-以太坊如何促进其成长 12-01

- 以太币是什么-与比特币有什么主要区别 12-01

- 如何参加Solana黑客松-开发者怎样才能获SOL币奖励 12-01

- Offchain Labs 针对Vitalik Buterin力推RISC-V的观点,提出以太坊L1采用WASM的方案 12-01