木头姐换仓COIN,Coinbase 要被“价值发现”了?

在 6 月的 Crypto 市场中,最火热的不是比特币,不是山寨或 Meme,而是 Circle(CRCL)。自 IPO 上市以来暴涨超 7 倍,全球范围的破圈,成为美股市场中少见的「币股龙头」。然而,就在传统金融与加密货币市场的热钱涌向 Circle 时,素以科技成长押注著称的 Cathie Wood 却选择了逆向操作,减持 CRCL 加仓 Coinbase(COIN)。

据 Ark Invest Daily 数据显示,Cathie Wood 旗下 ARK Invest 于 6 月 23 日减持 415, 844 股 CRCL,按当日收盘价计算,总价值约 1.095 亿美元。与此同时一天共增持 20, 701 股 Coinbase,现价值约 714 万美元。并在 23、 24 日连续两日加仓与 Coinbase 深度合作的 Shopify,共买入 146, 487 股,现价值约 1676 万美元。

Ark Invest 目前对 Coinbase 的投资规模接近 9 亿美元,对 Shopify 的投入约为 5 亿美元。这两者合计占据 ARK 投资组合的约 12% 权重。

ARK 在 6 月 23 日的增减持名单,源: Ark Invest Daily

CRCL 的暴涨虽然映射出对稳定币支付赛道的长期看好,但 Coin 作为其底层结算生态、链上网络与用户端流量的交汇点,似乎更接近这轮叙事的「本体」。不仅如此 Coinbase 还是 Circle 最大的股东之一,持有后者约 50% 股权,这种种「优势」的集合,Coinbase 的价值是否低估了?

CRCL(上)与 COIN(下)的增幅对比

合作 200 家金融机构?

6 月 24 日,在刚刚结束的美国众议院金融服务委员会的半年度货币政策报告听证会上,美联储终于松口,主席鲍威尔称「银行可以向加密货币行业提供银行服务并开展相关业务,前提是确保金融体系的安全与稳健。」

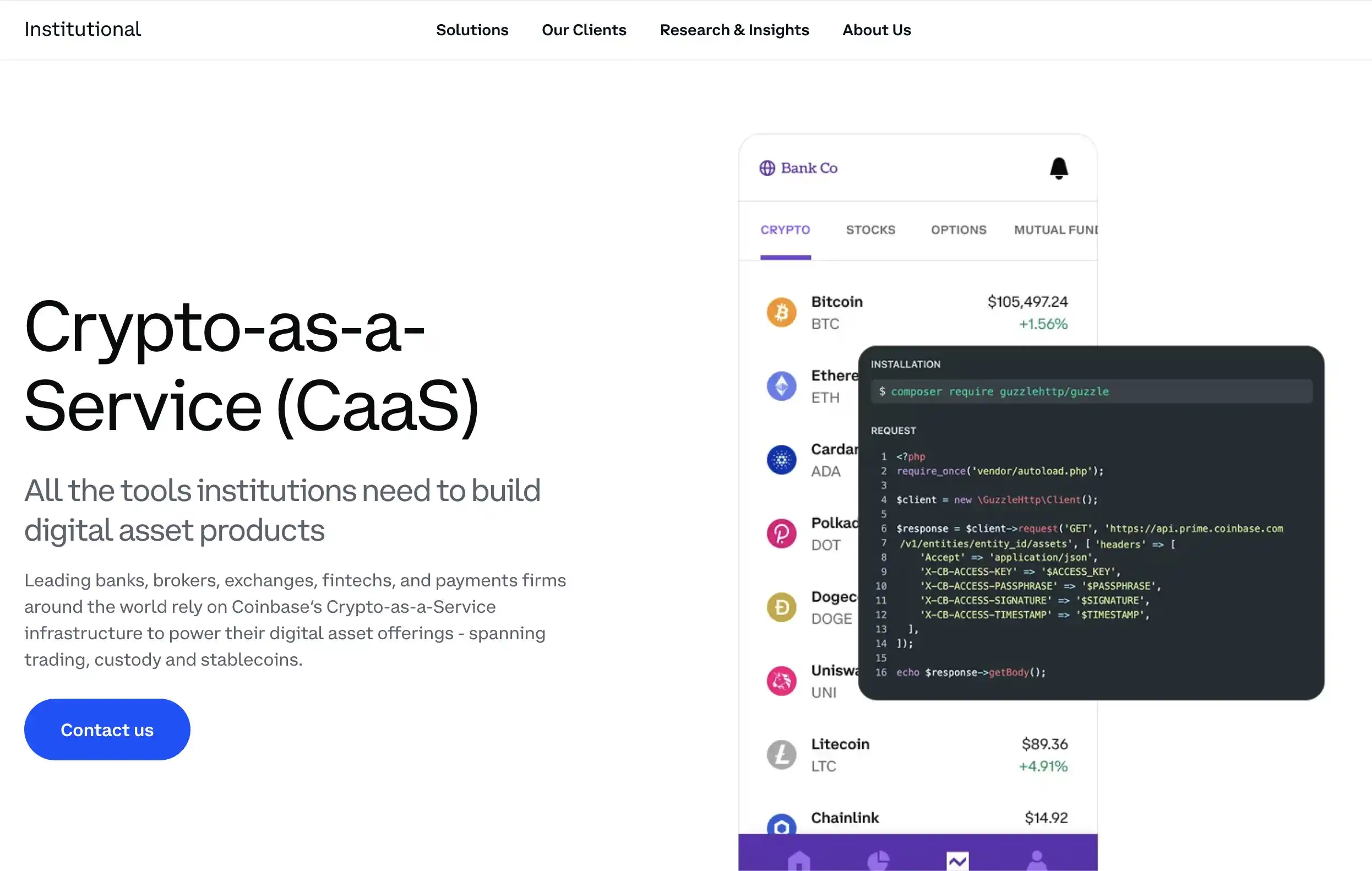

而在隔天的 25 日,Coinbase 的创始人兼 CEO Brian Armstrong 便发布了 Coinbase 的新基础设施 Crypto-as-a-Service, CaaS「加密即服务」,并称已经与全球约 200 家银行、券商、金融科技公司和支付机构合作。

这一套 CaaS 系统涵盖了从资产托管、交易、借贷、稳定币整合到链上代币化的完整流程。对于银行而言,Coinbase 提供具备监管合规、可扩展且灵活的钱包系统与资产管理工具,其托管方案具备保险库级安全性,并支持自行管理私钥。

交易层面,Coinbase 支持访问受 CFTC 监管的加密永续合约,帮助银行构建合规的现货与衍生品业务。更重要的是,Coinbase 提供无预付资金的贸易融资能力,并在稳定币使用方面提供完整的上下游服务,从支付到外汇结算再到链上发行,实现全周期打通。

而对于经纪公司与交易所,Coinbase 亦提供了机构级托管服务与一站式交易执行能力,允许合作方借助 Coinbase Prime 访问跨平台流动性,并提供实时报价服务与询价交易。同时也支持贸易融资、稳定币集成与质押收益的基础设施,并设有白手套式服务台,专为高净值与复杂订单提供定制化执行服务。

Base 链和 USDC,Coinbase 的左膀右臂

本月稍早,在 6 月 13 日这一天内,Coinbase 同时宣布多项利好。首先宣布了与 Shopify 合作,在全球 30 多个国家支持 Base 链上 USDC 支付,首次真正打通稳定币在主流电商平台的结算场景;与此同时,Coinbase 正式将 Base 上的 DEX 路由接入主应用程序,用户无需离开 CEX 账户就能完成链上交易。

Coinbase 目前是 Circle 的最大股东之一,持有其近 50% 股权,同时亦是 USDC 的唯一发行合作方。而 Coinbase 正将 USDC 的使用标准化,推动其成为跨境与本地支付的结算工具。通过实时结算、浮动资金管理工具与法币接入服务,Coinbase 正帮助传统支付机构升级为支持加密支付的新一代平台。尤其值得注意的是,Coinbase 对 USDC 的整合不仅限于资产层面,而与 Shopify 等头部电商平台达成合作,实质性推动了 USDC 在现实电商体系中的落地。

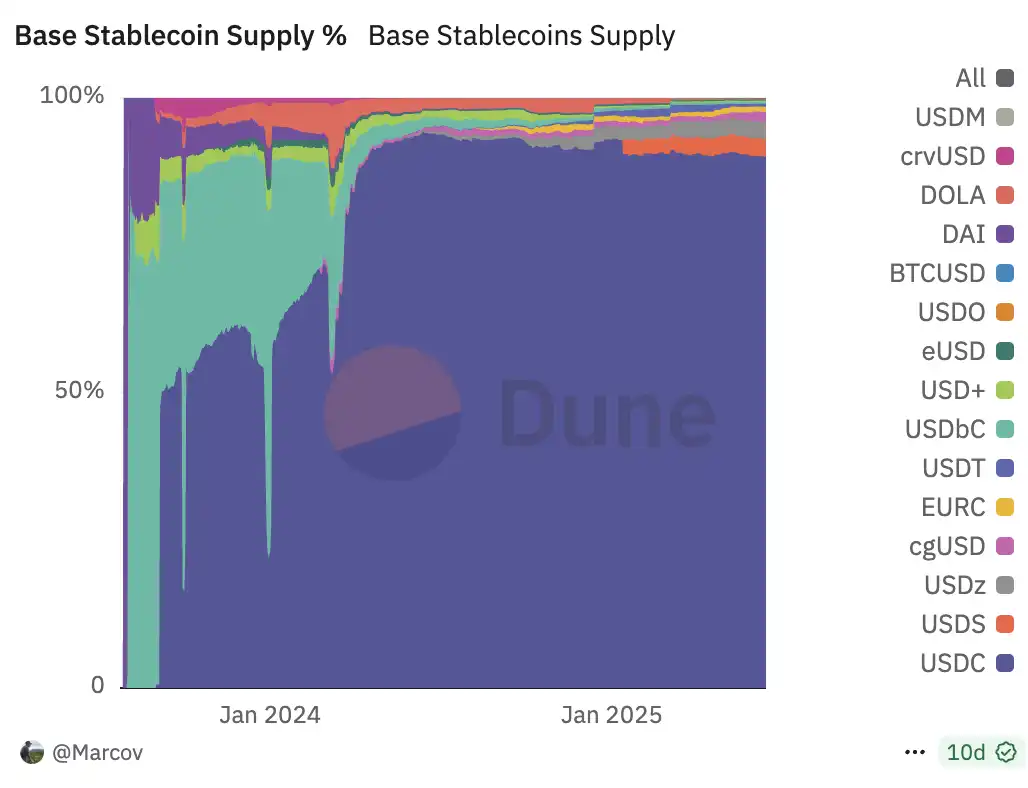

而所有上述布局的基础,是 Coinbase 的 以太坊 Layer 2 底层公链 Base。Coinbase 多项举措鼓励客户将代币化资产与 DeFi 应用部署在 Base 上,背靠合规交易所、低手续费与支持快速的全天候结算,为传统机构试水链上业务提供了理想的环境,而 USDC 占 Base 链上的稳定币供应总量的 90% ,因此 Base 链越活跃,CIRCLE 的采用将广泛。

Base 的稳定币占比,USDC 超 90% ,源:DUNE

而随着 Coinbase 正在将链上流动性、合规支付与高频交易重新整合为一个完整生态,并以「监管许可」的方式组合。因此,当前的 Coinbase 可能不仅仅是一家合规交易所或 ETF 标的,它正凭借 CaaS 与 Base 构筑一个被主流金融逐步采纳的操作系统。

Deribit + CFTC 永续牌照,花大钱办大事的「衍生品」合规化

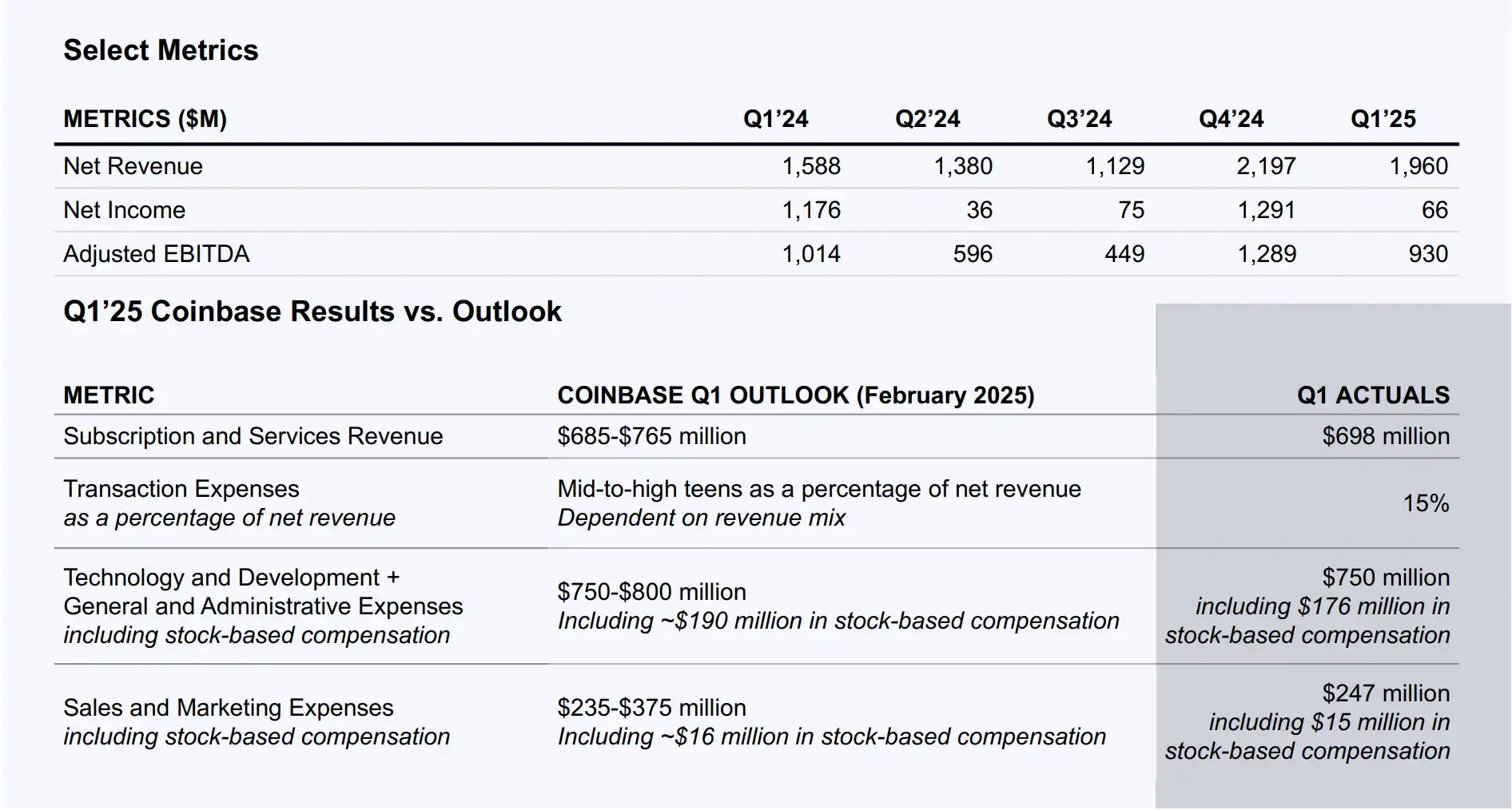

由于合规的高成本,对于收入模式受限的 Coinbase 来说,在上个季度交易手续费与机构业务的下滑已是既定事实。但衍生品,尤其是「合法的美国市场永续合约」,是尚未完全打开的增量市场。

因此 Coinbase 采取了一系列措施,最重要的便是其在 6 月份宣布将于今年年内在美国推出符合商品期货交易委员会 (CFTC) 要求的 24/7 永续期货合约功能,在此之前的 5 月 9 日,Coinbase 已通过其受 CFTC 监管的交易所 Coinbase Derivatives, LLC(前身为 CFTC 监管的衍生品交易平台 FairX)初步推出了美国地区比特币和以太坊期货交易。而同样在 5 月份 Coinbase 完成了对全球最大加密货币期权交易所之一的 Deribit 的收购,至此,Coinbase 开始加入头部衍生品市场的竞争行列。

Deribit 在非美国市场(尤其亚洲和欧洲)具有强大影响力,收购使其获得 Deribit 在比特币和以太坊期权交易中的主导地位「约占全球 80% 期权交易量,日交易量维持在 20 亿美元以上」。同时 Deribit 的客户群 80-90% 为机构投资者,其在比特币和以太坊期权市场的专业性和流动性深受机构青睐,恰好 Coinbase 的合规优势加上原本就完善的机构生态让其更加适配。

美国市场在几年前的合规清理之后很长时间没有交易所推出合规的衍生物,而美国市场一直都是交易所眼中的「香饽饽」,但对于「美国玩家」来说,CME 只做机构、Binance 不能合规、而夺走了 Binance 衍生品市场 20% 左右份额的 Hyperliquid 等能够绕过监管的链上协议,是当下大多数美国交易者的主要选择。但该市场可能也会被 Coinbase「吞下」,作为唯一同时拥有用户规模、合规资质与技术堆栈的美国平台,这使它成为美国市场中真正「合法开启合约交易」的独家通道。

这一系列操作是其对上一季度财报下降的应对,上季度其每股收益(EPS)、营收、平台收益量均集体下滑,相比于受市场影响较大的现货交易来说,合约交易是更加「稳定」的收入来源。

Coinbase 的价值,不在于现价,而在于结构

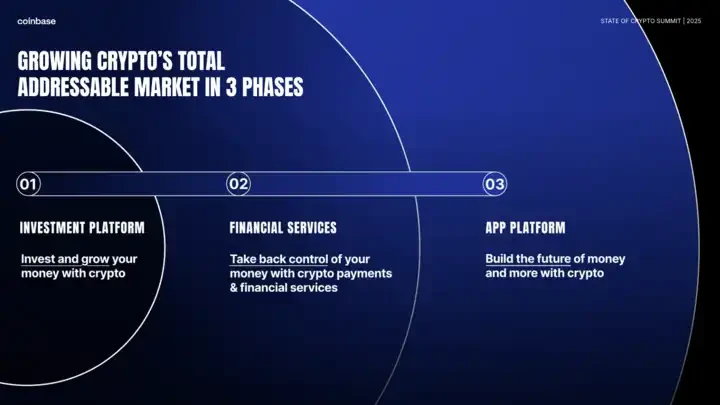

Coinbase 虽然仅获得 USDC 60% 利息收入中的一小部分(约 34% ),但其背后的链上结算、支付入口与 DEX 路由所覆盖的经济版图,比 CRCL 更加广泛。ARK 的调仓行为也印证了这一逻辑,减持 CRCL 是落袋为安,加仓 Coinbase 等周边生态的标的是押注其链上生态整合能力。Coinbase 也在前几日公布了自己下一阶段的目标「专注于推动加密货币的大规模采用」并将自身的发展划分为三个阶段。

第一阶段是将加密货币视为一种新型投资平台,从比特币起步,逐步拓展资产列表。

第二阶段则是对现有金融服务的彻底更新,不再只是将旧有系统换上新界面,而是从底层重建一套以加密原生为核心的新金融体系,这其中包括以比特币为抵押的 DeFi 借贷、以及基于稳定币的跨境支付等服务,强调用户重新掌控自身资产的自由与权力。

第三阶段,Coinbase 欲将平台演进为下一代互联网应用的基础设施,使价值「直接」流向真正的创作者与用户。

当 Base 负责流量入口,DEX 提供资产流动,USDC 绑定支付场景,永续合约接住交易高频,Coinbase 的形态已经超越了交易所本身,现在的它更像一个「合规链上 App Store」。

价值发现,往往不是因为便宜,而是因为结构对了。而 Coinbase,或许就是那个结构对了的资产。

原文链接

-

标普500指数盘中创历史新高

2026-01-11 00:551 月 10 日,据 Bitget 行情信息,标普 500 指数盘中创历史新高,最新上涨 0.6%。 -

摩根士丹利调整降息预期,预计6、9月降息25基点

2026-01-11 00:481 月 10 日,据市场消息,摩根士丹利预计美联储将在今年 6 月和 9 月分别降息 25 个基点,而此前的预测是在今年 1 月和 4 月降息。 -

LA团队关联地址将价值160万美元代币转入Binance

2026-01-11 00:461 月 10 日,据 onchainschool.pro 监测,一个 5 个月前从团队钱包收到 LA 的钱包,刚刚将价值 160 万美元的代币转移到了 Binance。 该钱包里目前还持有价值 1380 万美元的 LA。 -

包括前众议院议长在内的30名民主党人支持针对预测平台的反内幕法案

2026-01-11 00:361 月 10 日,据 The Block 报道,包括前众议院议长南希·佩洛西在内的 30 名民主党人正在积极支持一项立法,该立法将阻止民选官员在预测市场上进行与政治相关的赌博,此前曾发生过与委内瑞拉前总统尼古拉斯·马杜罗被捕有关的赌博事件。 这项名为《2026 年金融预测市场公共诚信法案》的法案于周五由纽约州众议员里奇·托雷斯正式提出。此前 Polymarket 的一个账户押注马杜罗将在本月底「下台」,并从中获利 40 万美元,引发了人们对内幕交易的担忧,而该法案的提出正值人们对此日益关注之际。 -

花旗调整美联储降息路线图,预计将于3月、7月和9月降息

2026-01-11 00:191 月 10 日,据市场消息,花旗集团预计美联储将在今年 3 月、7 月和 9 月分别降息 25 个基点,而此前的预测是今年 1 月、3 月和 9 月降息。 -

美国最高法院预计于1月14日发布关税案裁决

2026-01-11 00:151 月 10 日,据市场消息,美国最高法院预计将于 1 月 14 日星期三就特朗普关税案发布裁决。 -

富达全球宏观总监:对比特币「四年周期结束」论持怀疑态度,6.5万美元将是趋势底

2026-01-11 00:111 月 10 日,富达全球宏观总监 Jurrien Timmer 发文表示,比特币现在的走势更接近互联网的 S 型曲线,而不是幂律曲线。很多比特币支持者宣称四年周期已经结束,新的结构性上涨浪潮即将到来。「我对此持怀疑态度,并非质疑减半周期的影响力正在减弱(这一点我同意),而是质疑熊市不再出现的说法。」目前,比特币的底线是 6.5 万美元(此前的高点),幂律趋势线显示底线则是 4.5 万美元。 虽然距离目标价位还有一段距离,但如果比特币在未来一年内进入盘整阶段,幂律趋势线可能会更接近 6.5 万美元,并可能成为比特币的生死线。但这或许(也可能不会)是未来(或未来一年)才会发生的事情。 -

Polymarket被指定为好莱坞金球奖的预测市场合作伙伴

2026-01-11 00:051 月 10 日,Polymarket 在 X 平台发文表示,Polymarket 已被指定为金球奖(Golden Globes)的独家预测市场合作伙伴。 Golden Globes 是美国最重要的电影与电视奖项之一,仅次于奥斯卡金像奖,常被视为奥斯卡的风向标。

查看更多

- 比特币突破发生在获利回吐冷却之后:报告 01-10

- 分析师:一旦这种情况发生,我预计会出现一些积极的价格走势 01-10

- 太安静了?比特币波动性创历史新低 01-10

- XRP转向:币安数据引发价格逆转希望 01-10

- 2026年XRP将走向何方,专家分享Bitwise首席投资官和Inversion首席执行官的观点 01-10

- 在苹果手机下载币安binance和账户注册保姆级教程 01-09

- 新人如何参与币安ALpha积分活动?币安ALpha代币购买详细教程 01-09

- 苹果手机如何下载欧易okx?欧易okx官网ios下载教程 01-09

- 币圈主流交易所前十排名(2025权威排名) 01-09

- 新手进入Web3第一课:初步认识稳定币及其短期理财策略 01-09