永续合约是什么-新手必懂风险与永续合约玩法

在虚拟货币交易的世界中,「永续合约」是一个经常被提起的词汇。不少人在社群平台或讨论区(例如PTT)上看到有人用它赚到不错的报酬,也有人因此爆仓亏光本金。那么永续合约究竟是什么?它和标准合约有什么差别?操作上有哪些注意事项?一起来看看吧。

永续合约是什么?比一般合约更弹性的衍生品工具

永续合约(英文:PerpetualFutures或PerpetualContracts )是一种虚拟货币特有的衍生性 交易商品,永续合约交易并不会买入实际的现货,而是透过正确预期价格未来的方向来获利。

与传统的期货交易(如:交割合约)不同,它没有固定的到期日。只要帐户中的保证金足够,使用者便可以一直持有仓位,并在任何时间选择平仓。

相比之下,传统经济一般的期货交易(交割合约)则会有固定交割时间,例如每周或每月到期,必须在到期时强制结算盈亏。

因此,这项差别让永续合约拥有极高的弹性,也成为目前加密货币市场中最热门的杠杆工具之一。

永续合约如何获利?永续合约原理

永续合约是透过结算开仓价格与平仓价格之间的价差来赚取获利,所以合约交易可以做多(看涨)/ 做空(看跌)。

做多(Long)::看涨后市会成长,当平仓价格>开仓价格则会盈利。做空(Short):会长后市会下跌,当开仓价格>平仓价格则会盈利。

永续合约三大概念解析:杠杆、保证金(爆仓)、资金费率

在学习操作合约时,一定会看到很多相关名词是永续合约和期货的经济专有名词,以下就针对这些专有名词做解释。

永续合约特色1:杠杆倍率

合约交易的一大特色是运用保证金机制,来创造出杠杆的效果,概念与传统经济的期货类似,同样可以用比现货更少的资金,就能持有完整的合约部位。

以币安合约为例,杠杆倍数可以开1~100 倍。如果用100 美元开10 倍杠杆做多比特币,等于下单了价值1,000 美金的合约做多部位。

当比特币上涨10%,同样100 美元的现货仓位,只能获利10 美元,获利为10%;但10 倍杠杆1000 美金的合约仓位,获利则为100美元,获利为100%。

永续合约特色2-1:保证金

需要注意的是,由于永续合约使用了较少的资金,会降低对于亏损的承受度,甚至导致合约部位与保证金资产遭到清算的风险(归零)。

永续合约采用「保证金制度」来进行杠杆交易,这套机制主要分为两种保证金类型:

开仓保证金(Initial Margin):开仓时所需准备的本金,用来抵押仓位维持保证金(Maintenance Margin):仓位持有期间,系统要求最低要维持的资金水位

笔者举个例子来说明这套逻辑:

假设你使用100 USDT 开了一笔10 倍杠杆的多单仓位,等于你实际控管的是1,000 USDT 的部位。如果市场下跌10%,那么这笔仓位的价值就变成900 USDT,正好等于你借来的部分。

也就是说,你的初始保证金(100 USDT)已经被完全亏损,系统就会强制平仓,也就是我们常说的「爆仓」。

通常实际情况是,当仓位亏损接近维持保证金的门槛时,交易所会提前强制平仓,以避免交易所承担过度亏损的风险。

如果你不希望仓位过早被清算,也可以补充保证金,让可用余额回到维持水位以上。这就是永续合约中非常重要的「动态保证金管理」。

这整套保证金制度的核心意义是:让你在放大仓位的同时,也有能力承担亏损范围。

永续合约特色2-2:强行平仓(爆仓)

如前面的保证金举例,当帐户的资金小于维持保证金时就会强行平仓,表示亏损大到保证金不够赔,此时系统就会自动关闭仓位,而强行平仓就是俗称的爆仓。

永续合约特色3:资金费率

在永续合约中,没有像传统期货那样的「结算日」,因此合约市场是透过向合约的多方或空方定时的收取费用,来让合约价格收敛回现货价格,而这套机制就是资金费率。

资金费率一般预设每8 小时结算一次,并且会依照市场情况决定哪方付款、收费比率:

资金费率为正→ 做多方(多单)支付给做空方(空单)资金费率为负→ 做空方支付给做多方

资金费率通常每8 小时结算一次。若打算长期持有永续合约仓位,这笔费用不容忽视,因为它会在时间中逐渐「侵蚀」你的帐面获利。

笔者个人曾因资金费率过高,导致明明仓位获利为正,但扣除支付出去的资金费率后,却几乎没获利的情形。所以,在开单前也必须评估「持有的时间成本」。

U 本位与币本位合约

永续合约分为U 本位合约与币本位合约,顾名思就是U 本位合约结算是用USDT、USDC 等稳定币做结算;而币本位合约是以其他加密货币(BTC、ETH、BNB等)做结算损益。

永续合约计算机:开单前的必备工具

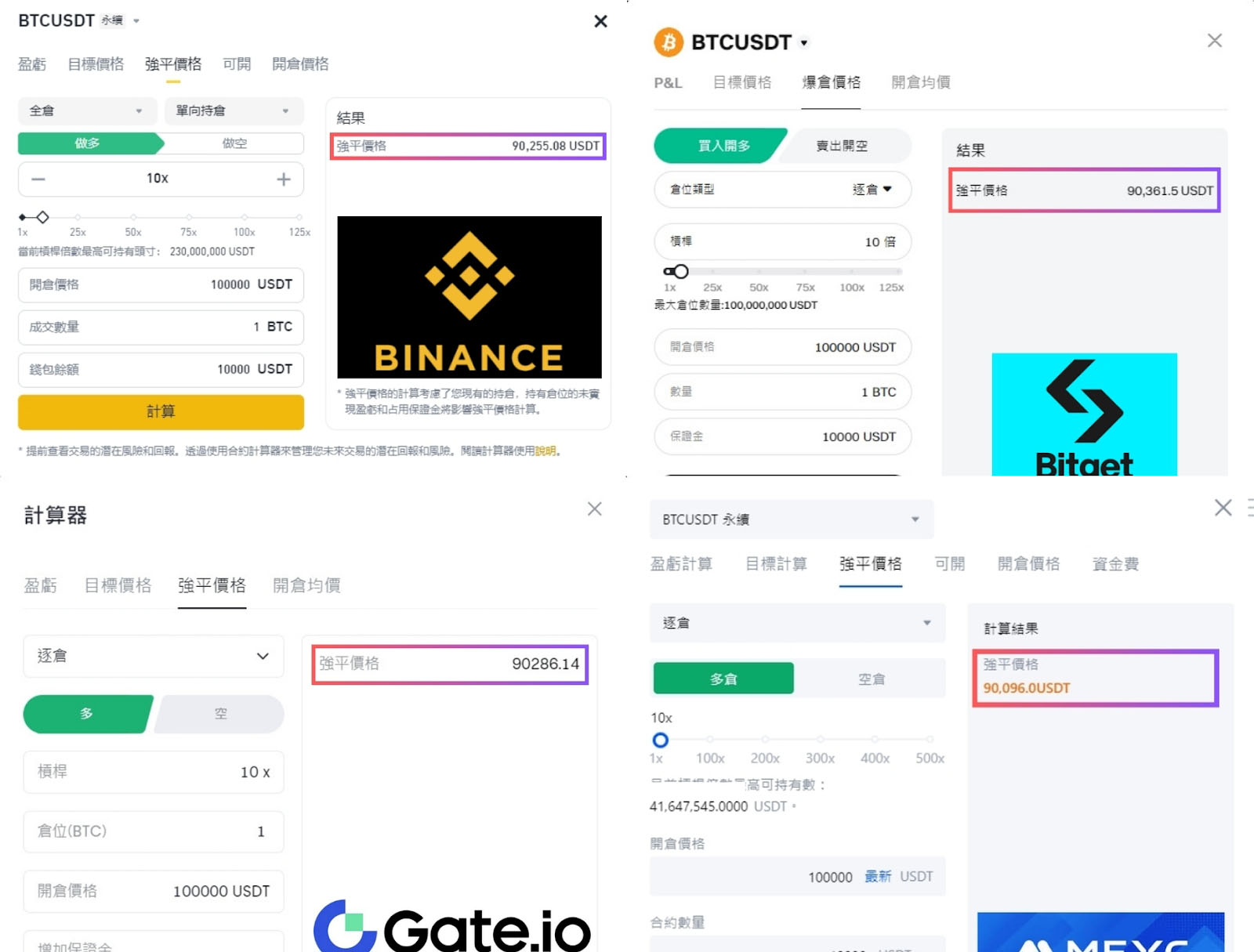

许多交易所(例如币安、OKX)都内建了永续合约计算机,能快速算出:

强平价格损益点杠杆倍数对应的保证金需求可开仓位

笔者建议新手操作前,务必先试算一下最坏情况下会亏多少、什么价格会爆仓。这不只是风控,而是让自己有底气进场。

永续合约手续费怎么算?

进行合约交易时,不论开仓或平仓,都会需要支付手续费。

以币安为例,吃单方(立刻成交的市价单、限价单)预设需要支付合约价值的0.05% 作为手续费,挂单方(不会立刻成交的限价单)则需要支付合约价值的0.02% 作为手续费。

由于交易所为了鼓励用户挂单,创造合约市场交易的流动性,所以「挂单方」的手续费通常较低。

永续合约交易风险

永续合约交易可以让投资者在短时间内放大获利,但相对的风险也是非常高,才会有「珍惜生命,远离合约」的说法,以下分享常见的合约风险。

爆仓:若市场有大波动,没有设定好停损,可能因为爆仓而损失所有投入的资金。看错趋势:想要放大获利的同时,也承受了放大亏损的风险。如果看错市场趋势,又没设定好停损,就很有可能有面临庞大的亏损。资金费率:资金费率也是需评估的成本,如果长持合约,且是在需要支付资金费率的一方,长期下来也会付出不少的费用。

合约杠杆到底要开几倍?

合约杠杆开几倍并不是重点,重点是开单的金额以及停损的金额,以下举例:

假设资产1万美金,设定每笔交易停损是1%,也就是单笔停损100美金。那以下图为例,ETH 在1,000进场做多,停损守900(100点)。

那我们就要从这笔交易的停损反推开仓金额,以1 倍杠杆(现货)来看,开单金额就是1,000美元(1颗ETH),文末附录主笔有帮读者列一个试算表,帮助读者快速计算。

那如果我要开合约到底要设几倍杠杆且要开多少钱呢? 以5倍杠杆举例,要达到等值1,000美元(1颗ETH),2倍杠杆500美元就能达到(2*500=1,000),5倍杠杆200美元就能达到(5*200=1,000)。

综上所述得到一个结论,要先决定你停损多少,再去反推开单金额以及杠杆。

U 本位vs 币本位:合约类型怎么选?

永续合约通常分为两种:

U 本位合约(USDT Perpetual):以USDT 等稳定币作为保证金与盈亏计价单位。适合大多数新手,盈亏计算更直观。币本位合约( Coin-Margined Perpetual):用BTC、ETH 等币种作为保证金与计价资产。风险更高,价格波动同时会影响保证金与仓位。

一般来说,笔者建议从U 本位开始操作,较易控管风险与资金流动。

结语:理解风险、工具用得巧,永续合约才能成为助力

永续合约不是赌 博,但也不是短线捷径。它是一个放大杠杆的工具,用得好可以提高资金效率,用不好也会加速资产缩水。

笔者的建议是:从小仓位、低杠杆开始练习,先建立风控与停损概念,再逐步尝试进阶策略。

交易如行船,永续合约就是风帆,风能助力,也能翻船。风险理解越深,使用起来才会越稳。

到此这篇关于永续合约是什么-新手必懂风险与永续合约玩法的文章就介绍到这了,更多相关永续合约全面介绍内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

-

Coinbase回顾2025:并入标普500、完成史上最大并购,全面加速全球合规与产品扩张

2026-01-08 00:461 月 7 日,Coinbase 官方回顾 2025 年关键进展:公司成为首家被纳入标普 500 指数的加密原生企业;全年完成 10 起并购,包括以收购 Deribit 创下加密行业史上最大并购纪录。Coinbase 同年资产上新数量创历史新高,SEC 主动撤诉,欧美监管环境显著改善。 在业务层面,Coinbase 推出期货与永续合约、美股交易与预测市场、加密抵押贷款、集成 DEX 交易,并获欧盟 MiCA 牌照;机构业务托管规模达 3000 亿美元。Base 网络实现 Stage 1 去中心化,稳定币、支付与开发者生态持续扩张。Coinbase 表示,2025 年为「高强度交付之年」,将迈向 2026 年新阶段。 -

道指盘中创下历史新高,最新上涨0.4%

2026-01-08 00:331 月 7 日,据 Bitget TradFi 行情数据,道指盘中创下历史新高,最新上涨 0.4%;费城半导体指数创下历史新高,最新上涨 2.5%。 -

比特币短时跌破9.3万美元

2026-01-08 00:271 月 7 日,据 HTX 行情数据,比特币短时跌破 9.3 万美元,24 小时跌幅 0.96%。 -

韩国监管机构拟在调查阶段提前冻结涉操纵加密账户

2026-01-08 00:121 月 7 日,韩国金融监管部门正评估引入「预防性冻结」机制,允许在涉嫌价格操纵的加密交易尚未套现前,临时冻结相关账户。金融服务委员会(FSC)正在研究交易暂停制度,拟将加密执法标准向股票市场看齐,以弥补目前需申请法院令、处置滞后的问题。 该讨论正值韩国推进加密立法第二阶段,重点或涵盖稳定币与市场操纵。若落地,监管将从事后追责转向事中干预,提高对高频、自动化交易及短期异常波动的审查强度,显著收紧市场执法环境。 -

美最高法院将周五定为就关税问题作出裁决的日期

2026-01-07 23:581 月 6 日,据美媒报道,美国最高法院已将本周五定为判决书发布日,这标志着该日期将成为特朗普总统全球关税政策面临裁决的首个机会。 法院网站发布这一公告之际,大法官们正结束为期四周的假期休庭重返岗位。法院从未提前透露哪些判决已准备就绪,仅表示在大法官于华盛顿时间上午 10:00 开庭时,可能会发布已审理案件的判决。 鉴于法院迄今为止对该案采取的加急处理程序,关税案极有可能在当天揭晓。如果法院做出不利于特朗普的裁决,将削弱其标志性的经济政策,并构其重返白宫以来最重大的法律挫败。 案件的核心争议点在于特朗普于 4 月 2 日「解放日」实施的关税——该政策对大多数进口商品征收了 10% 至 50% 的关税,并以应对芬太尼走私为名,对加拿大、墨西哥加征了关税。(金十数) -

过去24小时全网爆仓4.59亿美元,主爆空单

2026-01-07 23:481 月 6 日,据 Coinglass 数据,过去 24 小时全网爆仓 4.59 亿美元,其中多单爆仓 8815.97 万美元,空单爆仓 3.71 亿美元。 过去 24 小时,全球共有 124,640 人被爆仓,最大单笔爆仓单发生在 HTX - BTC-USDT 价值 9133.44 万美元。 -

沃尔玛上线比特币和以太坊交易功能,通过旗下OnePay应用实现

2026-01-07 23:461 月 6 日,据 CoinDesk 披露,沃尔玛已通过其 OnePay 应用上线比特币和以太坊交易功能,允许数以百万计的消费者将加密货币兑换并用于日常零售消费。 -

分析:链上指标显示比特币或已在11月见底,仍存较大上行空间

2026-01-07 23:421 月 6 日,链上数据提供商 Glassnode 指出,一项关键指标显示,比特币在去年 11 月下旬跌至约 8 万美元时,可能已经形成阶段性甚至周期性底部。 数据显示,11 月 24 日,短期持币者(持有期少于 155 天)「盈利供应 / 亏损供应」比率降至 0.013。历史上该指标每次触及这一水平,均对应市场重要底部,包括 2011、2015、2018 和 2022 年。 当时,短期持币者亏损供应升至 245 万枚 BTC,为 FTX 崩盘以来最高水平;而盈利供应仅约 3 万枚 BTC。进入 2026 年后,比特币反弹至约 9.4 万美元,累计涨幅超 7%。同期,短期持币者亏损供应回落至 190 万枚 BTC,盈利供应回升至 85 万枚 BTC,比率升至约 0.45。 Glassnode 指出,历史上该比率接近 1 并突破后,比特币往往进入持续上涨阶段,而真正的顶部通常要等该比率接近 100 才会出现。当前指标仍远低于这一水平,暗示比特币后续仍存在较大上行空间。

查看更多

- 2026年十大虚拟币交易平台APP排行:特点、优劣势分析推荐指南 01-07

- USDT交易平台app排行-2026年十大USDT交易所最新排行榜 01-07

- 虚拟币交易所app前十名-十大虚拟币交易平台最新排名榜单 01-07

- 虚拟币app软件推荐-十大虚拟币交易所app软件排名汇总 01-07

- 十大币圈交易所app排行榜有哪些-2026币圈交易平台app排名前十汇总 01-07

- 币圈前十交易所APP榜单-比特币正规交易APP十大排名 01-07

- 欧易OKX交易所怎么注册?欧易OKX交易所注册教程详解 01-07

- 欧意OKX欧易交易官网所注册指南-详细步骤教程 01-07

- OK交易所怎么注册?OK易欧app新手注册教程攻略(2026版) 01-07

- 如何注册欧易交易所?欧易App怎么下载?欧易官网注册教程 01-07